万一の事態に備えて適切な保険を選ぶことは、家族を守る上で非常に重要です。

必要補償額とは、そうした状況において家族が経済的に困らないよう、必要とされる保険金の総額を意味します。

これには、亡くなった場合の家族の生活費、教育費、住宅ローン返済などが含まれます。

家族の具体的なニーズに基づいて死亡補償額を適切に設定することで、保険料の節約にも繋がります。

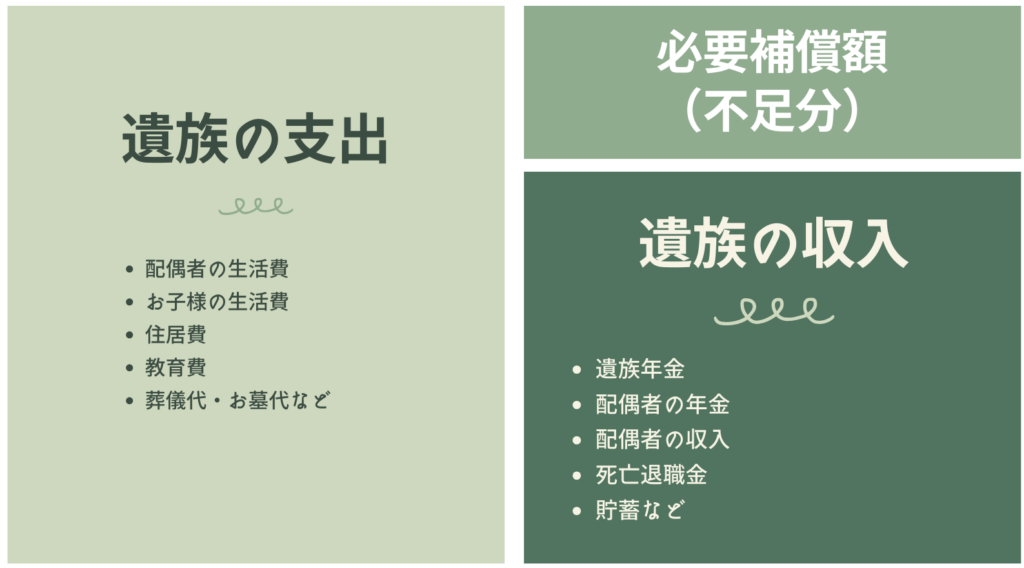

必要保障額の計算方法

必要保障額を計算する方法は、ご家族が将来必要とする支出額から、ご家族が将来得られる収入額を差し引いた金額のことです。

万が一、一家の大黒柱が亡くなった後に残された家族が経済的に困らないようにするためのものです。

以下のステップで計算を行います:

- 遺族の支出の評価:

- 生活費: 現在の生活費から、亡くなった後に必要となる生活費を計算します。

- 教育費: お子様がいる場合は、幼稚園から大学までの教育費を予測します。

- 住居費: 現在の住居費を基に、将来の住居費を見積もります。

- 葬儀関連費用: 葬儀やお墓の費用も含めます。

- 遺族の収入の評価:

- 遺族基礎年金、遺族厚生年金: 年金の予測額を計算します。

- 死亡退職金: 亡くなった場合に支払われる退職金の額を加えます。

- 貯蓄: 既存の貯蓄額を考慮します。

- 配偶者の収入: 配偶者が働くことができる場合、その収入を加えます。

- 必要保障額の算出:

- 必要保障額 = 遺族の支出の合計 – 遺族の収入の合計

この計算方法は一例ですが、家族の具体的な状況や将来の計画に応じて変更が必要になることもあります。

ライフステージの変化、例えば結婚、出産、住宅購入、お子様の成長と独立などによっても、必要保障額は変動します。

必要補償額を計算実例

今回のモデルケースの家族構成と情報は以下の通りです。

- 夫の年齢: 40歳

- 配偶者の年齢: 40歳

- 子どもの年齢: 8歳

- 夫の年収: 500万円

- 基本生活費: 240万円

これらの情報をもとに、必要補償額を図表で見ていきましょう。

| 現在の支出 | 夫の年齢 | 40歳 |

| 配偶者の年齢 | 40歳 | |

| 子どもの年齢 | 8才 | |

| 夫の年収 | 500万 | |

| 基本生活費 | 240万 | |

| 遺族の支出 | 【妻の基本生活費】 ・生活費は現在の半分程度、約120万で ・平均寿命の87才まで残り47年間で ■ 120万×47年=5640万 | 5640万 |

| 【子どもの基本生活費】 ・生活費は現在の2割程度、約48万 ・大学卒業22才まで残り14年間 ■ 48万×残14年=672万 | 672万 | |

| 【住宅ローン】 ・年間120万、返済まで残り20年 ■ 120万×20年=2400万 | 2400万 | |

| 【子どもの教育費】 ・すべて公立 (中央値をネットで検索) | 1050万 | |

| 【葬儀関連費】 ・「通夜、告別式、初七日など」 (中央値をネットで検索) | 200万 | |

| 遺族の収入 | 【遺族年金】 ・夫の年収500万円、妻、子1人の遺族年金 ・年間1,662,622円が受給額とのこと ・子供が18才になるまで受給できる | 1663万 |

| 【遺族年金】 ・夫の年収500万円、妻のみの遺族年金 ・年間649,822円が受給額とのこと ・子供が18才以降から妻が65才まで受給 | 975万 | |

| 【老齢基礎年金】 ・平均寿命の87歳までと仮定 ・受給額は年間795,000円(令和5年調べ) ・87歳 − 65歳 = 22年間が受給可能 | 1749万 | |

| 【死亡退職金】 ・勤務先の会社から支給される退職金 | 500万 | |

| 【貯蓄】 ・現在の貯蓄総額 | 600万 | |

| 【妻の年収】 ・パート・アルバイトなどの収入、9万円 ・子どもが13才になり中学に通ってから ・妻45歳から65歳まで20年間 | 2160万 | |

| 必要補償額 | 死亡後の支出の合計 | 9962万 |

| 死亡後の収入の合計 | 7647万 | |

| 不足分=【必要補償額】 | 2315万 |

このように、一家の大黒柱である40歳の夫が亡くなった場合、必要補償額は以上のように計算されました。

夫の年収は500万円で、夫婦共に40歳、8歳の子どもがいます。

夫が亡くなると、家族の生活費や教育費、住宅ローンなどの支出が生じます。

配偶者の基本生活費は、現在の半分の120万円と見積もり、平均寿命87歳までの47年間で合計5640万円が必要です。

子どもの基本生活費は現在の2割、年間48万円で、大学卒業までの14年間で合計672万円が必要となります。

住宅ローンの返済には年間120万円、20年間で合計2400万円が必要です。

子どもの教育費には合計1050万円、葬儀関連費には合計200万円が見込まれます。

一方、遺族の収入としては、遺族年金が合計で2638万円(子どもが18歳になるまで1663万円、その後の夫婦のみの期間975万円)、老齢基礎年金が1749万円(65歳から87歳まで)、死亡退職金が500万円、現在の貯蓄が600万円、そして配偶者のパート収入が2160万円(45歳から65歳まで年間9万円)となります。

これらの数字を基に計算すると、死亡後の支出の合計は9962万円、収入の合計は7647万円となり、その不足分2315万円が必要補償額として求められます。

必要補償額の重要性と生命保険の役割

必要補償額とは、保険において万が一の事態が生じた際に、経済的な困難に陥らないように必要な保険金の総額です。

これには、亡くなった場合の家族の生活費、教育費、住宅ローン返済などが含まれます。

必要保障額の計算は、家族の将来必要な支出から将来得られる収入を差し引いた金額です。

この計算は一例であり、ライフステージの変化によっても必要保障額は変動することを留意する必要があります。

この必要補償額を参考に生命保険の死亡補償額を適切に設定することで、保険料の節約にもつながります。

過剰な保険金額を設定することなく、家族が本当に必要とする保障を得ることができます。

私たちにお気軽にご相談ください

人生には予期せぬ出来事が起こりうるものです。

特に、家族を支える大黒柱が亡くなった場合、家族には大きな経済的影響が生じます。

その際、生命保険は家族を守る重要な役割を果たします。

必要補償額は、万が一の事態に備えて必要な保険金の総額を意味し、家族の生活費や教育費などを考慮して計算されます。

この額を基に死亡補償額を適切に設定すれば、保険料の節約にもつながります。

分からないことがあれば、私たちファイナンシャルプランナーにご相談ください。

家族にとって最適な保険プランのご提案をお手伝いします。

\ 必要補償額に無料相談を実施中 /

まずはお気軽にお問い合わせください!

コメントを残す