新しい投資のチャンス、新NISAがもうすぐ始まります!

このガイドでは、新NISAが何なのか、いつから始まるのかを簡単に説明します。さらに、どうやって始めるのか、どんな投資ができるのかも分かりやすく解説。

これから始めるあなたのための、大切な情報が満載です。

目次

新NISAの概要とスタート時期

新NISAの基本概要と投資家にとっての意義

新しい少額投資非課税制度(新NISA)は、個人投資家が長期的な資産形成を目指すための政策です。

この制度は、特定の金融商品への投資に対する税制上の優遇措置を提供し、一般的な投資家にとって資産運用のハードルを下げることを目指しています。

新NISAは、個人の資産形成を促進し、国内経済の活性化にも寄与することが期待されています。

新NISAの開始日、申し込みと手続きのタイムライン

新NISAの制度は、2024年1月1日にスタートします。

申し込みは、2023年の後半から可能となる予定です。

投資家は、証券会社や銀行を通じて新NISA口座を開設でき、運用開始に向けた資金の準備や投資計画の策定を行うことができます。

重要なのは、申し込みのタイムラインと手続きに関する最新情報を常に確認し、計画的に行動することです。

新NISAの上限

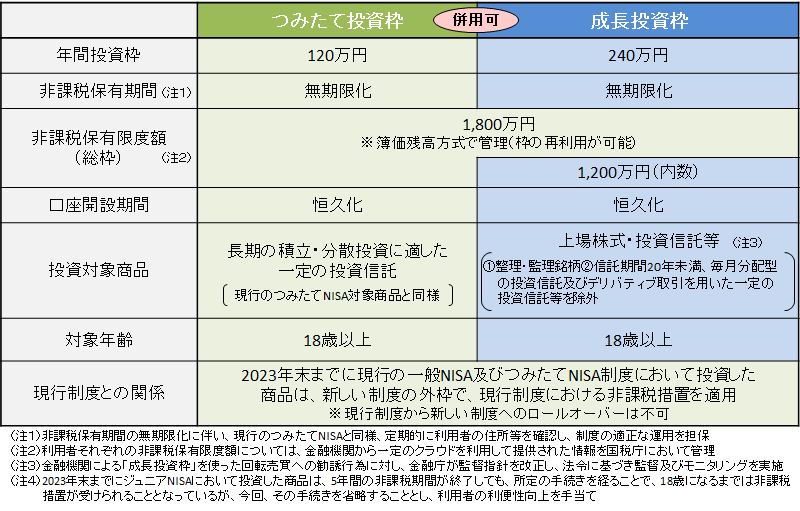

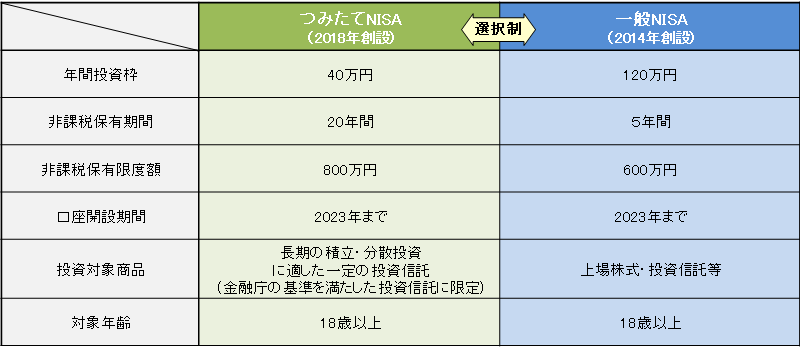

現行NISAと新NISAの違い

現行のNISA制度と新NISA制度の大きな違いは、非課税保有期間の変更です。

現行NISAでは、一般NISAの非課税保有期間は5年間、つみたてNISAでは20年間と定められていました(ロールオーバーを利用して一部期間を延長することは可能ですが)。

これに対し、2024年1月からスタートする新NISA制度では、成長投資枠と積立投資枠の両方で非課税保有期間が無期限になります。

この変更により、個人投資家は長期的な資産形成により集中できるようになり、より柔軟な資産運用が可能になります。

新NISAの年間および月間の上限額

新NISA制度では、成長投資枠と積立投資枠にそれぞれ異なる年間および月間の上限額が設定されています。

【成長投資枠】

年間上限額:240万円

非課税保有限度額:1200万円

【積立投資枠】

年間上限額:120万円

毎月上限額:10万円

非課税保有限度額:1800万円 −(成長投資枠の非課税保有限度額をマイナスする)

成長投資枠の年間上限額は240万円、積立投資枠では年間上限が120万円、毎月の上限が10万円と定められています。

新NISA制度における非課税保有限度額は、成長投資枠で最大1200万円、積立投資枠では最大1800万円と設定されています。

ただし、これらの枠の合計非課税限度額は1800万円までとなるため、例えば成長投資枠で既に900万円投資している場合、積立投資枠で投資できるのは残りの900万円までとなります。

これらの上限額は、投資家が過度なリスクを取ることを防ぎ、資産の健全な成長を促進するために重要な役割を果たします。

新NISA

現行NISA

*図表出典:金融庁 新しいNISA

新NISAの成長投資枠

成長投資枠の概要

新NISA制度の成長投資枠は、成長が見込まれる様々な投資対象に焦点を当てています。

この枠組みでは、中小企業やスタートアップ企業だけでなく、大型テック株、新興国市場、コモディティなど、将来的に大きな成長が期待される幅広い銘柄への投資が可能です。

投資家は、成長投資枠を利用してこれらの銘柄に投資することで、非課税の状態で資産の増加を目指すことができます。

この枠組みは、特に将来価値の上昇が期待される銘柄への投資を促進するよう設計されており、投資家にとって魅力的な選択肢となっています。

成長投資枠のおすすめ銘柄と投資戦略

新NISAの成長投資枠では、将来的に大きな成長が期待される様々な銘柄への投資が推奨されます。

特に注目すべきは、以下のようなサテライト銘柄群です。

- ビックテック株:Google、Amazon、Meta Platforms、Apple、Microsoft、などのテクノロジー関連大手企業の株は、革新的な技術やサービスの展開により、長期的に見て価値の増加が見込まれます。

- 新興国市場:インドをはじめとする新興国市場は、経済成長の可能性が高いと考えられています。これらの市場に投資することで、高い成長率を実現する企業に投資できます。特にインドは今後数十年人口ボーナス期が続くので高い成長が期待できます。

- コモディティ:ゴールドなどの貴金属は、経済的不確実性の高い時期において安定した投資先として認識されています。これらの商品は市場の波乱に対するヘッジとして機能する可能性があります。

投資戦略としては、これらの銘柄をバランスよく組み合わせることが重要です。

特に、長期的な視点を持ち、市場の短期的な変動に左右されずに投資を行うことが推奨されます。

(以下、投信協会 2023年11月1日公表時点)

新NISAの積立投資枠

積立投資枠の概要

新NISAの積立投資枠は、長期的な資産形成を目指す個人投資家に理想的な選択肢です。

この枠組みでは、毎月一定額を投資する積立投資が推奨されており、時間をかけて着実に資産を増やすことができます。

この方法は、市場の短期的な変動に左右されにくいという利点があります。

積立投資枠のおすすめ銘柄と投資戦略

新NISAの積立投資枠では、長期的な視点を持って資産を着実に増やすことが目的です。

以下のコア銘柄がおすすめされます。

- 米国株式(S&P500):米国の代表的な500社を含むS&P500指数は、世界最大の経済国の市場を代表するものであり、長期的な投資に適しています。その多様性と安定した成長は、リスクを分散しながら堅実なリターンを目指す投資家にとって魅力的です。

- 全米株式インデックス:全米株式市場をカバーするインデックスファンドは、米国内の多様な産業と企業に分散投資することを可能にします。これにより、特定の業界や企業のパフォーマンスに依存しない安定した投資成果が期待できます。

投資戦略としては、これらのインデックスファンドに対する定期的な積立投資が推奨されます。

特に、長期的な視野で投資を行うことが重要であり、市場の短期的な変動に惑わされずに一貫した投資戦略を維持することが求められます。

(以下、金融庁 2023年11月22日公表時点)

つみたてNISA対象商品の概要について(2023年11月22日時点)

新NISAのシミュレーション

シミュレーションの重要性

新NISAを最大限に活用するためには、事前のシミュレーションが不可欠です。シミュレーションを行うことにより、以下の利点が得られます。

- 投資額やリターンの予測:予想される投資額とそれに対するリターンを評価することで、資産成長の目標を設定しやすくなります。

- 毎月どれくらい投資できるのか:新NISAの上限額を考慮しつつ、毎月の投資額を計画的に決定できます。これにより、長期的な資産運用計画を立てる際に、毎月の投資額を調整し、目標達成に向けた投資を行うことができます。

効果的な資産運用戦略を立てるためには、これらの要素を総合的に考慮することが重要です。

シミュレーションは、投資家が自身の投資目標とリスク許容度に合わせた計画を策定するのに役立ちます。

新NISAで「月5万、月10万円、月15万」で30年間運用したシミュレーション結果

新NISAを用いて、毎月5万円、10万円、15万円を30年間投資した場合の予想資産額と、売却益の非課税による節税効果を計算します。

ここでは米国株インデックスの過去の平均年間リターン7%を適用し、通常の売却益にかかる20%の税金が免除されることを考慮します。

- 月5万円のシナリオ:

- 投資額:毎月5万円 × 12ヶ月 × 30年 = 1,800万円

- 30年後の予想資産額:約6,720万円

- 節税効果:(6,720万円 – 1,800万円) × 20% = 984万円の税金が非課税

- 月10万円のシナリオ:

- 投資額:毎月10万円 × 12ヶ月 × 15年 = 1,800万円

- 30年後の予想資産額:約12,300万円

- 節税効果:(12,300万円 – 1,800万円) × 20% = 約2,100万円の税金が非課税

- 月15万円のシナリオ:

- 投資額:毎月15万円 × 12ヶ月 × 10年 = 1,800万円

- 30年後の予想資産額:約16,200万円

- 節税効果:(16,200万円 – 1,800万円) × 20% = 約2,880万円の税金が非課税

これらのシミュレーションは、新NISAの非課税メリットを最大限に活用することを想定しており、長期間にわたる投資で複利効果と節税効果を享受することができます。

しかし、実際の投資成果は市場状況によって異なるため、これらの数値はあくまで参考値です。

投資家は自身のリスク許容度と投資目標を考慮し、適切な投資計画を立てることが重要です。

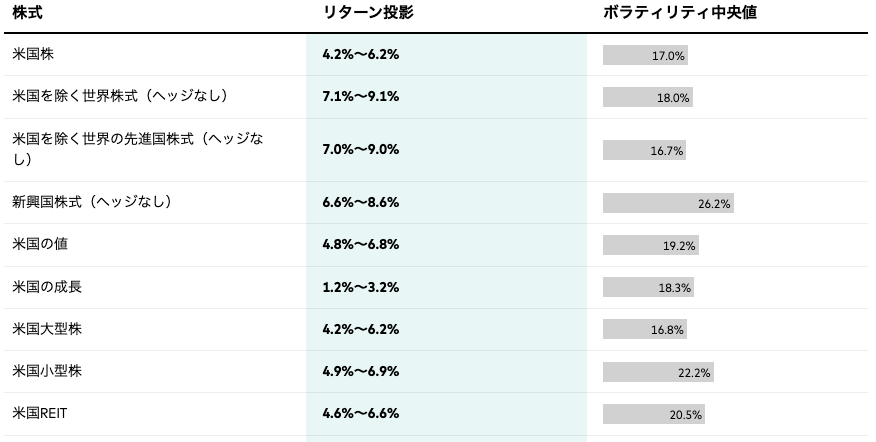

次の図表は、Vanguardの2023年11月16日時点の今後10年間の株式マーケットの経済見通しです。

今後の年間リターンの参考にぜひ活用してください。

新NISAのメリット、デメリット

新NISAのメリット

新NISA制度は、投資家に多くのメリットをもたらします。この制度の主な利点は、非課税での投資が可能であること、長期的な資産運用を通じて資産の増加を目指せることです。

これにより、個人の資産形成を促進し、より多くの人々が投資市場に参加しやすくなります。

特に、株式投資から得られる配当金や譲渡益にかかる通常の税金(所得税15%と住民税5%を合わせた20%)が新NISAでは非課税になります。

これにより、投資家は税金の負担を気にすることなく、株式投資の全利益を享受でき、中長期的な投資戦略を実行しやすくなります。

この税制面での優遇は、特に長期的な視点を持つ個人投資家にとって有利な条件を提供します。

新NISAのデメリット

新NISA制度は多くのメリットを提供する一方で、特定のデメリットも存在します。

特に重要なのは、含み損が発生している投資商品を売却した際の損益通算の問題です。

通常の株式投資では、売却によって発生した損失は他の投資からの利益と相殺することができます。

これにより、税金の負担を軽減することが可能です。しかし、新NISAの口座内で行われる投資においては、このような損益通算が認められていません。

例えば、新NISA口座内で株式投資を行い、市場の変動により含み損が発生した場合、その損失を新NISA外の他の投資利益と通算することはできません。

これは、新NISA口座内の取引が非課税であるため、損失を税金控除として利用することができないためです。

新NISAを利用する際は、このような損益通算ができない点を理解し、投資計画に反映させる必要があります。

まとめと投資家へのアドバイス

新NISAに関する総括

新NISA制度は、非課税の投資枠を活用することで、個人投資家に長期的な資産形成の機会を提供します。

成長投資枠と積立投資枠の導入により、投資家はより多様な投資選択肢を持ち、リスクを分散しながらポートフォリオを拡充できます。

特に、非課税保有期間の無期限化は、長期的な資産運用に新たな可能性を開きます。

投資家は、新NISAを最大限に活用するために、自身のリスク許容度と投資目標を明確にする必要があります。

定期的な市場分析とポートフォリオの見直しを行い、長期的な視野で投資を続けることが重要です。

また、新NISAのルールや条件を十分に理解し、適切な投資戦略を立てることが、成功への鍵となります。

私たちファイナンシャルプランナーにお気軽にご相談ください

新NISAの制度について、さまざまな側面がありますが、その全てを網羅するのは簡単ではありません。

成長投資枠や積立投資枠の利用方法、非課税保有限度額の計算、そして投資シミュレーションなど、新NISAには多くの考慮すべき点が存在します。

もしこれらの内容についてさらに詳しい情報が必要である場合、または個別の投資戦略についてアドバイスを求めたい場合は、私たちファイナンシャルプランナーにお気軽にご相談ください。

専門的な知識と経験を持った私たちが、あなたの投資計画に最適なガイダンスを提供いたします。

新NISAを最大限に活用し、賢明な資産形成を実現するためのサポートをいたします。

\ 新NISA相談を実施中 /

まずはお気軽にお問い合わせください!

コメントを残す