住宅ローンを抱えている方なら、一度は「繰上げ返済をするべきかどうか」を、考えたことはありませんか?

繰上げ返済をした場合、どのようなメリットがあるのでしょうか?

繰上げ返済によって得られる具体的な効果は何なのでしょうか?

もちろん、メリットだけでなくデメリットも存在しますが、それらを踏まえた上で、結局どちらがよりお得なのでしょうか?

これらのような疑問を持つ方々に向けて、今回のブログ記事では「住宅ローンの繰上げ返済についてのメリットとデメリット」を詳しく解説します。

あなたがより良い決断をするための情報を提供するため、この記事をぜひ参考にしてみてください。

目次

繰上げ返済「する・しない」どっちがお得?

結論、繰り上げ返済したほうが良い場合と、悪い場合があります。それは、繰上げ返済にはそれぞれメリットとデメリットが存在するからです。

例えば、思いがけないところから大きな金額が入った場合は、繰上げ返済を行うことはおすすめです。

一方、資金が乏しい状況で無理に繰上げ返済を進めると、思わぬ出費が生じた際に手元に十分な資金がなくて困ることがあります。

この記事では、この理由について、繰上げ返済のメリットとその効果、そして繰上げ返済のデメリットについて説明します。

繰上げ返済をするメリット

繰り上げ返済のメリットを取り上げてみました。

- その①:住宅ローンの元金部分が減る。

- その②:「期間短縮型」と「返済額軽減型」を選べる。

- その③:家計に余裕ができ精神的な安心感が生まれる。

その①:住宅ローンの元金部分が減る

繰り上げ返済の最初のメリットは、元金が減少することです。繰上げ返済を行うと、住宅ローンの元金部分が減ります。これは長期的に見て、支払う利息の総額を減らす効果を持ちます。元金が減ることは、全体的な借金の減少につながり、ローンに対する負担を軽減します。

その②:「期間短縮型」と「返済額軽減型」を選べる

次に、繰上げ返済では「期間短縮型」と「返済額軽減型」の選択肢があります。

期間短縮型は、繰り上げ返済によってローンの返済期間を短くする方法です。これにより、早期にローンを完済できるようになります。

返済額軽減型は、毎月の返済額を減らすことを目的としています。これにより、毎月の家計に余裕が生まれ、他の支出や貯蓄に充てることができます。

その③:家計に余裕ができ精神的な安心感が生まれる

最後に、家計に余裕が生まれることで、精神的な安心感が得られることも大きなメリットです。ローンの返済負担が軽減されると、毎月の生活が安定し、金銭的な不安が減少します。この精神的な安定は生活の質を高め、より充実した生活を送ることにつながります。

では、繰上げ返済にはどのような効果が望めるのでしょうか?

繰り上げ返済の効果

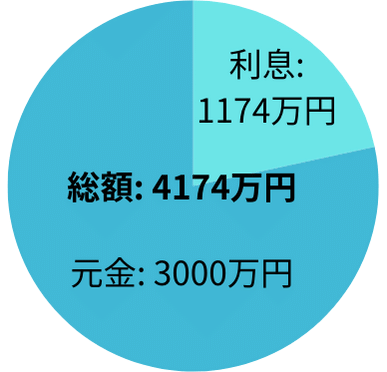

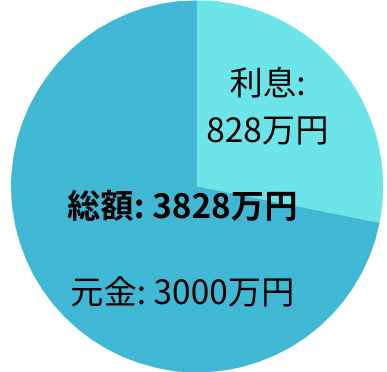

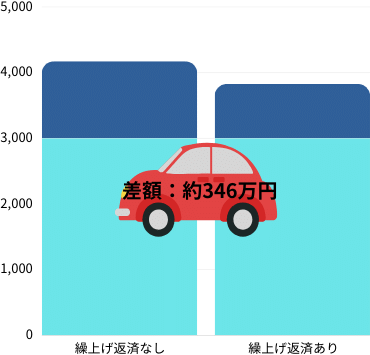

具体的に、住宅ローン3,000万円を、35年間で2%の長期固定金利で借りた場合で、5年ごとに200万円返済した例を見ていきましょう。

- 繰り上げ返済「なし」の場合、返済総額は約4174万円

- 繰り上げ返済「あり」の場合、返済総額は約3828万円

繰り上げ返済をすると、35年間で、約346万円の利息を節約できます。

およそ、車一台を購入するくらいの大きな額です。

今回のシミュレーションは次の条件でしました。

住宅ローンの内容は次の通りです。

- 借入金:3000万円

- 返済方式:元利金等

- 返済頻度:毎月

- 金利:2%

- 返済期間:35年

- 借入年月:2020年

繰り上げ返済のサイクルは次の通りです。

- 第1回:200万円(2025年)

- 第2回:200万円(2030年)

- 第3回:200万円(2035年)

- 第4回:200万円(2040年)

- 第5回:200万円(2045年)

- 第6回:200万円(2050年)

ちなみに、5年ごとに200万円を繰上げ返済する場合は、毎月3万3千円必要です。

ここまで、繰上げ返済のメリットについて見てきました。

早期に繰上げ返済して困ること

今度は、繰り上げ返済のデメリットを取り上げてみました。

- その①:病気や失業の緊急時資金が不安。

- その②:住宅ローン控除額が少なくなる。

- その③:他の投資チャンスを失う。

その①:病気や失業の緊急時資金が足りなくなることがある

繰り上げ返済にはいくつかのデメリットがあり、その中でも特に重要なのが緊急時の資金不足のリスクです。病気や失業などの予期せぬ事態が発生した際に、繰り上げ返済で手元の資金を使ってしまうと、必要な時に十分な貯蓄がない状態に陥る可能性があります。このような緊急事態に備えるためには、ある程度の資金を手元に残しておくことが大切です。

その②:住宅ローン控除額が少なくなり節税効果が小さくなる

次に、住宅ローン控除の点も考慮が必要です。繰り上げ返済を行うと、住宅ローンの残高が減少するため、住宅ローン控除の額も減少します。この控除は年間の所得税や住民税を軽減するためのものであり、繰り上げ返済によって得られる節税効果が小さくなることは、財務上のデメリットとなり得ます。

その③:株式や債券など投資するチャンスを失う

最後に、他の投資チャンスを逃すリスクも無視できません。住宅ローンの繰り上げ返済に資金を充てることで、高いリターンを期待できる他の投資機会を逃す可能性があります。投資はリスクを伴いますが、適切に分散投資を行えば、長期的に見て資産を増やすことができるため、繰り上げ返済によってこれらの機会を失うことは、将来の財産形成に影響を与える可能性があります。

予定のない資金は返済に充ててもいい

特に他の用途で使う予定のない資金がある場合は、月々の生活費の約1年分、例えば月20万円なら240万円を「そなえるお金」として確保し、残りを住宅ローンの繰り上げ返済に充てるのは良いと思います。

繰上げ返済は、元金を早期に返済することで支払う利息の総額を減らすことができます。また、ローンの返済額が減少することで家計に余裕が生まれ、精神的な安心感を得ることが出来ます。

しかし、繰り上げ返済により、住宅ローンの控除額が減少する可能性も考慮する必要があります。

これらの点を踏まえ、繰り上げ返済は個人の財務状況や将来の計画に合わせて慎重に検討することが重要です。特に緊急時に備える資金を確保しつつ、ローン返済を進めることが、安心して賢くお金を管理するための鍵となります。

まとめ

繰り上げ返済のメリットとして、利息の削減や返済期間の短縮、家計の余裕などがあります。しかし、一方で繰り上げ返済によるデメリットも存在し、これらをバランス良く考慮することが重要です。

最終的な決断は、あなたの財務状況やライフプランに基づいて行うべきですが、無理のない範囲で繰り上げ返済を検討することをお勧めします。計画的に返済を進めることで、経済的な安心感を得ることができるでしょう。

住宅ローン返済について分からないことがあれば、ファイナンシャルプランナーである、私、田中大介までご相談ください。

ここまで記事を読んでいただきありがとうございました。

コメントを残す